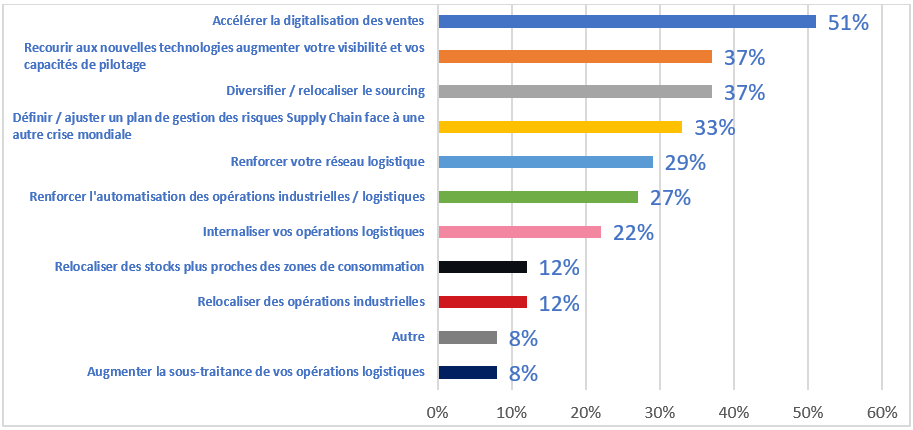

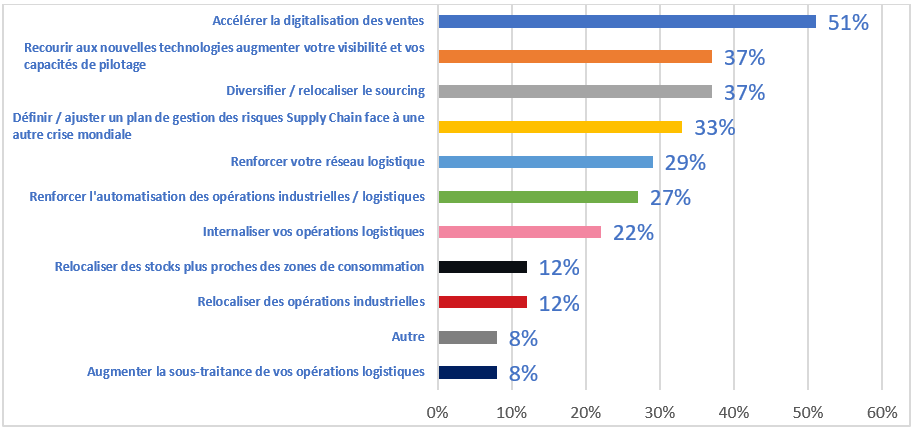

Selon le sondage mené par DIAGMA auprès de la communauté Supply Chain de mi-avril à début mai, plus de la moitié des répondants souhaitent accélérer la digitalisation de leurs ventes pour mieux résister aux crises à l’avenir. Plus du tiers envisagent aussi d’augmenter la visibilité sur leur Supply Chain ainsi que leur capacité de pilotage via les nouvelles technologies pour gagner en robustesse et en agilité. La même proportion de répondants prévoient de diversifier/ relocaliser leur sourcing. Autant de bonnes raisons de transformer les Supply Chains pour les adapter au nouveau monde…

Mesures envisagées par nos répondants pour rendre leurs Supply Chains plus robustes à l'avenir

Mesures envisagées par nos répondants pour rendre leurs Supply Chains plus robustes à l'avenir De mi-avril à début mai 2020, DIAGMA a lancé un sondage auprès de la communauté Supply Chain. Le but était :

– d’estimer les impacts de la crise COVID-19 sur les entreprises et leur Supply Chain ;

– de mesurer les principales actions menées pour y faire face ;

– de voir les mesures de reprises envisagées.

Voici le résumé des principaux enseignements de cette étude.

Impacts du COVID-19 : le CA en ligne a mieux résisté à la crise

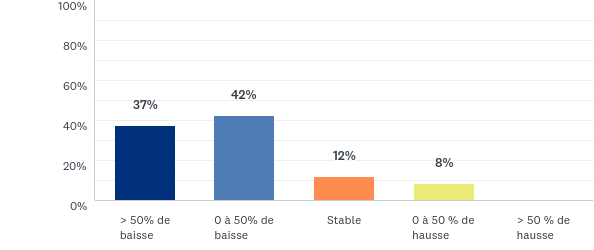

Interrogés sur les impacts de la crise du COVID-19 sur leur chiffre d’affaires, près de 80% déclarent l’avoir vu chuter. Ainsi, pour 32%, le CA a baissé entre 0 et – 50% et pour 37%, de plus de – 50%.

Figure 1 : Impact du COVID-19 sur le CA global de l’entreprise

La situation a été cependant beaucoup plus difficile pour les distributeurs, dont la moitié indiquent avoir connu une baisse de CA supérieure à – 50%.

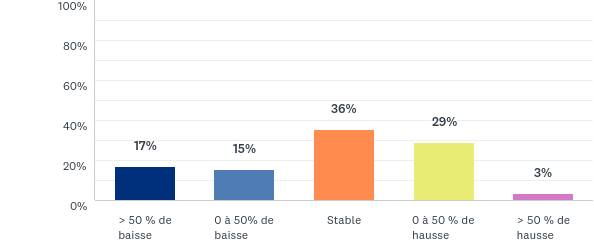

Quant au chiffre d’affaires en ligne, il a mieux résisté à la crise pour la majorité des répondants. En effet, 68% déclarent un CA en ligne stable ou à la hausse.

Figure 2: Impact du COVID-19 sur le CA en ligne de l’entreprise

Aucun des industriels n’a déclaré avoir perdu plus de -50% de son CA en ligne. Côté distributeurs, 36% indiquent avoir vu leur CA en ligne grimper entre 0 et +50%.

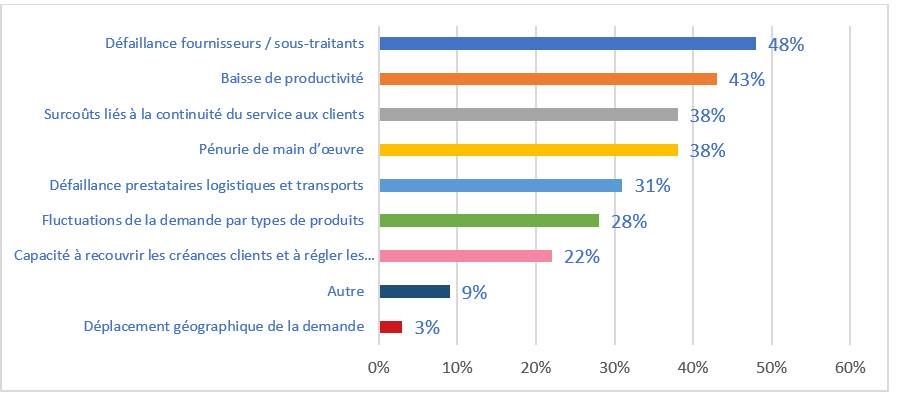

Impacts du COVID-19 : des défaillances, une perte de productivité et des surcoûts

Questionnés sur les dimensions de leur Supply Chain les plus impactées par le COVID-19, la moitié des répondants pointent du doigt la défaillance de leurs fournisseurs. 43 % déplorent une baisse de leur productivité. 38% relèvent des surcoûts liés à la continuité de service et autant une pénurie de main d’œuvre.

Figure 3 : Principales dimensions de la Supply Chain impactées par la crise sanitaire

Pour 52% des industriels, c’est la baisse de leur productivité qui est la plus marquante. Tandis que pour les distributeurs, le trio de tête des dimensions de la Supply Chain les plus touchées par la crise sont à ex aequo (50%) la défaillance fournisseurs, la baisse de productivité et les surcoûts lié à la continuité du service aux clients dans des conditions difficiles .

Actions menées pour faire face à la crise : des mesures d’urgences

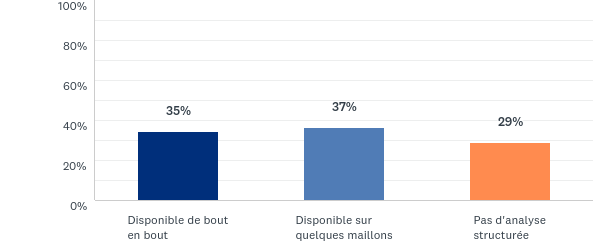

Parant au plus pressé, 66% des entreprises admettent de pas avoir réalisé d’analyse complète des impacts de la crise sanitaire sur leur Supply Chain.

Figure 4 : Etendue de l’analyse disponible sur les impacts du COVID-19 sur la Supply Chain

Et même 29% des répondant avouent ne pas avoir réalisé du tout d’analyse structurée. Ce chiffre tombe à 9% chez les industriels et grimpe à 56% dans les entreprises dont le CA est inférieur à 50 M€. Chez les distributeurs, c’est plutôt le tout ou rien : 46% indiquent avoir réalisé une analyse complète et 31% pas d’analyse structurée du tout.

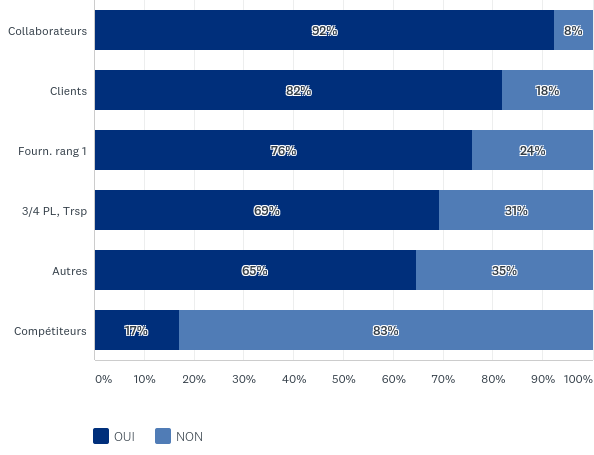

Pour les répondants, le plan d’urgence a fait l’objet d’une large consultation, d’abord avec les collaborateurs (100% pour les industriels comme pour les distributeurs), mais aussi avec les clients (82%), les fournisseurs de rang 1 (76%), et les 3PL/4PL/ transporteurs (69%). Ce dernier chiffre passe même à 93% pour les distributeurs.

Figure 5 : Partenaires avec qui votre plan d’urgence a été discuté et partagé

A noter : 17% ont même collaboré sur ce point avec leurs concurrents (27% pour les distributeurs contre 15% pour les industriels).

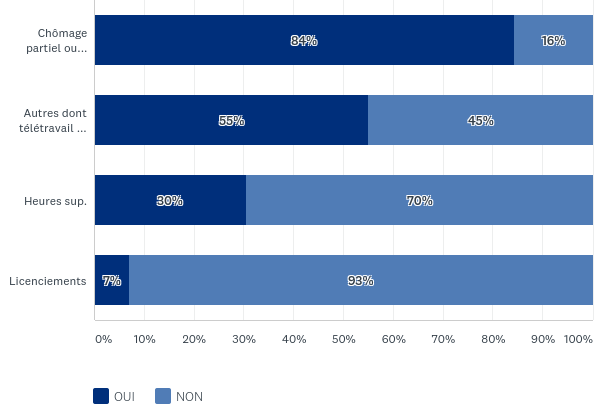

Côté RH : peu de licenciements

L’ajustement des effectifs opérationnels s’est fait essentiellement à travers le chômage partiel ou total (84%), ainsi que via le télétravail et les congés (55%). 7% ont recouru à des licenciements (aucun industriel, 9% de distributeurs).

Figure 6 : Modalités d’ajustement de vos effectifs opérationnels

Les stocks de produits finis en entrepôt ont amorti les chocs de la demande

La renégociation des contrats n’a pas été un levier majeur. Quand cela a été le cas, ce sont principalement avec les fournisseurs, les clients et les transporteurs mais très peu avec les prestataires logistiques.

Interrogés sur les mesures prises (délais de paiement, …) pour assurer la pérennité de leurs partenaires, les répondants ont en majorité protégé leur relations clients (59%) et fournisseurs (53%). En revanche, chez les distributeurs, les transporteurs (55%) viennent en 2eme place derrière les clients (67%).

Concernant le levier de la réduction des stocks, il n’a pas non plus été largement utilisé. Ce sont principalement ceux des produits finis en entrepôts qui ont joué les tampons (58% en général, 77% pour les distributeurs), les matières premières, les composants, les produits finis en magasins et les emballages n’étant pas très impactés par cette action.

Enfin, quant au levier de réduction du portefeuille de produits desservis durant la crise, la situation est très contrastée : les deux tiers n’ont peu ou pas réduit l’étendue de leur offre tandis que 15% l’ont réduite de plus de 50%.

Mesures de reprises post COVID-19 : des projets d’amélioration de la Supply Chain au programme

80% des répondants ont déclaré avoir d’ores et déjà mis en place un plan de reprise d’activité. Mais il se peut que ces sociétés confondent plan d’urgence et plan de reprise post-COVID, certaines n’ayant pas cessé leur activité ou l’ayant transformée (ex : fabrication de masques ou de solutions hydroalcoolique, transformation de magasins en drives ou stock pour des livraisons à domicile), reprise partiellement …

86% des industriels auraient ainsi élaboré un plan de reprise contre 69% des distributeurs, dont certains vont seulement rouvrir leurs surfaces de vente. Ce chiffre chute même à 33% pour les entreprises de moins de 50 M€ de CA.

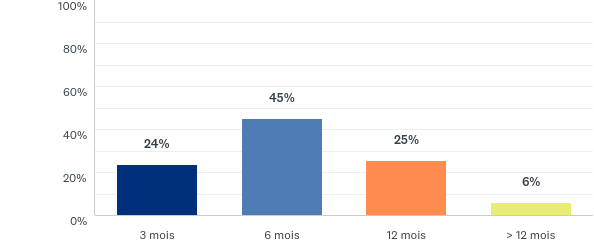

De même, les perspectives de retour à une situation stabilisée (de sortie de crise) sont contrastées. Les deux tiers des répondants semblent estimer la sortie de crise à 6 mois ou moins.

Figure 7 : Horizon de retour à une situation stabilisée (sortie de crise)

Les industriels s’avèrent les plus optimistes avec 86% des répondants à 6 mois ou moins. Pour 93% des distributeurs, la fourchette se situe plutôt entre 6 et 12 mois.

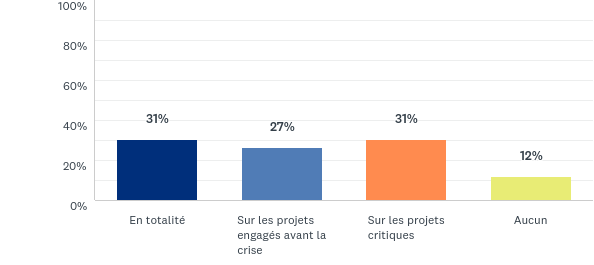

Les projets d’améliorations de la Supply Chain vont-ils être sacrifiés ?

Non pour un tiers des répondants qui vont conserver l’intégralité de ces projets. Plus de la moitié en revanche vont se concentrer sur les projets critiques ou déjà engagés. Enfin, 12% déclarent voir gelé tout projet de ce type.

Figure 8 : Maintien des budgets de projets d’amélioration de la Supply Chain

Côté industriel, la volonté d’améliorer sa Supply Chain reste forte puisque 45% conservent la totalité des projets contre 5% qui les abandonnent complètement. Les distributeurs quant à eux sont 72% à les restreindre aux déjà lancés et aux critiques.

Une accélération de la digitalisation des ventes et de l’omnicanal

Figure 9 : Principales mesures envisagées pour rendre votre Supply Chain plus robuste à l’avenir

Pour la moitié des répondants, la première mesure à prendre à l’avenir va être d’accélérer la digitalisation de leur ventes, ce qui est cohérent avec la meilleure tenue du chiffre d’affaires on line observée plus haut. La crise du COVID-19 a en effet plus que jamais accéléré les ventes en ligne. Et les sociétés ont compris que ce canal de vente était devenu crucial, surtout en cas de confinement. Cette mesure est d’ailleurs littéralement plébiscitée par les distributeurs qui sont 77% à la placer très loin devant les autres.

Les nouvelles technologies pour gagner en visibilité et en capacité de pilotage

La seconde mesure consiste à recourir aux nouvelles technologies pour augmenter la visibilité sur sa Supply Chain ainsi que ses capacités de pilotage. La possibilité de suivre les opérations en temps réel et de visualiser les points de blocages éventuels (traçabilité, IOT…), tout comme l’aptitude à piloter les flux de manière plus efficace (scénarios de dimensionnement en fonction d’hypothèses, intelligence artificielle, machine learning, intégration de variables exogènes…) sont des voies de progrès que les répondants envisagent d’explorer. Au global, cette mesure est à ex aequo (37%) avec la volonté de diversifier/ relocaliser son sourcing. Les industriels sont les plus attachés à ces deux mesures avec 57% pour les nouvelles technologies de meilleur suivi et de pilotage, et 48% pour le sourcing revu.

Un plan de gestion des risques pour parer aux prochaines crises

Un tiers des répondants envisagent aussi de définir ou ajuster un plan de gestion des risques de leur Supply Chain face à une crise mondiale (43% des industriels, 23% des distributeurs). Ce sera sûrement une des leçons de cette crise inédite qui pourrait durer et en précéder d’autres d’origine sanitaire, géopolitique, climatologique…

29% veulent aussi renforcer leur réseau logistique et 27% automatiser davantage leurs opérations industrielles et/ou logistiques. La crise du COVID-19 aura en effet mis en lumière l’importance d’avoir une Supply Chain et des opérations robustes, y compris en cas de pénurie de main d’œuvre. Pour aller dans le même sens, 22% se laissent tenter par une ré-internalisation de leur logistique,

La relocalisation des stocks au plus près de leur lieu de consommation, celle des opérations industrielles ou l’augmentation de la sous-traitance des opérations logistiques ne semblent cependant pas être une priorité pour les répondants.

Ces diverses mesures annoncées montrent la volonté de revoir sa Supply CHain pour la rendre lus robuste et plus agile. Autant de sujets de transformation que les experts de DIAGMA connaissent bien et pour lesquels ils peuvent accompagner les entreprises qui le souhaitent.